Dette er et leserinnlegg, skrevet av en ekstern bidragsyter. Innlegget gir uttrykk for skribentens meninger.

Av: Gregard Mikkelborg (@gullerpenger) og Rune Østgård (@enur72)

Daglig leder i Oljefondet, Nicolai Tangen, skryter av resultatene som organisasjonen hans har fått til med aktiv forvaltning av pensjonspengene våre, og det virker som om politikerne, mediene og andre formues-forvaltere lar seg imponere.

Men hva forteller tallene hvis vi sammenligner med det som historisk har vært en nærmest risikofri sparing — i gull?

Staten overførte oljeinntekter til fondet første gang i 1996. Finansdepartementet forvaltet fondet frem til 1998. Etter det har Norges Bank Investment Management, en avdeling i statseide Norges Bank, som er Norges sentralbank, hatt ansvaret.

Fondet har 540 ansatte og mer enn 2 mrd. kroner i lønnskostnader. Fondet brukte i 2023 i tillegg 2,5 milliarder kroner på eksterne forvaltere.

Tangen forklarer dette med behovet for lokal ekspertise og kunnskap om markedene, og at det kan bidra til økt avkastning og redusert risiko. Den samlede kostnaden på 4,5 milliarder kroner tilsvarer det som fondet i juni i år brukte på å kjøpe 37,5 prosent i havvindprosjektet Race Bank i Storbritannia.

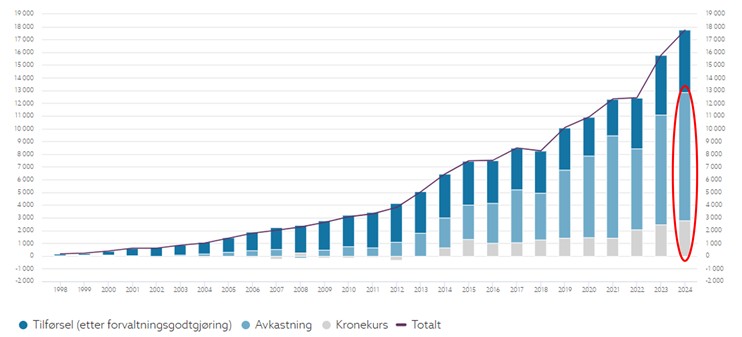

Per 30. juni i år var fondet verdt 17.745 milliarder kroner. Avkastningen utgjorde 10.070 milliarder kroner, mens kronesvekkelsen bidro med 2.789 milliarder kroner. Til sammen utgjorde avkastningen og kronesvekkelsen 70 prosent av fondets verdi.

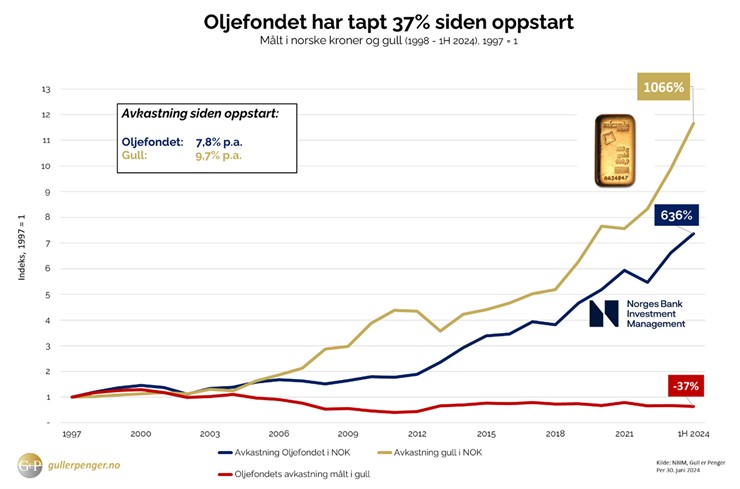

Målt i norske kroner har fondets gjennomsnittlige nominelle avkastning siden 1998 vært 7,8% per år, før forvaltningskostnader.

Målt i fondets valutakurv er avkastningen 6,3 prosent. Etter fradrag for kostnadene med å forvalte fondet og justert for inflasjon, er den 4 prosent. Fondet har slått Finansdepartementets egenkomponerte referanseindeks med 0,20 prosentpoeng etter forvaltningskostnader.

I det ytre kan det se ut som om fellesformuen vår er i gode hender.

Men, hva skjer hvis vi i stedet for å måle utviklingen av fondet i kroner benytter kongen av penger: gull – som måleenhet?

Hverken Tangen, finansdepartementet, mediene, andre formuesforvaltere eller politikerne, ser ut til å ønske at vi skal ha noe fokus på det, så her må vi gjøre jobben selv. Men, først vil vi si litt om hvorfor det er relevant, for ikke å si nødvendig, å se hen til hvordan verdien på gull har utviklet seg.

Dette edle metallet er de pengene som har dominert verdensøkonomien i tusenvis av år. Årsaken er at gullverdien holder seg stabil over tid, målt opp mot hvor mye man får av knappe ressurser i realøkonomien, hvis man betaler med gull. Det betyr også at risikoen for tap er lav.

Bank of England innførte den såkalte gullstandarden i 1717, og på 1870-tallet gjorde flere av de andre stormaktene det samme. Norge innførte gullstandarden i 1874, og da andre verdenskrig brøt ut, hadde Norges Bank ca. 80 tonn i gullreserver.

Over tid falt nesten alle verdens banker og nasjoner for fristelsen til å trykke veldig mye mer penger enn de hadde i gullreserver.

Dette bedrageriet, som det i realiteten var, endte med panikk — og et såkalt run mot den amerikanske sentralbanken. Gullets offisielle rolle som penger endte derfor i 1971, da president Nixon sjokkerte verden med å si: at de som hadde dollar ikke ville få noe gull av USA. Gullet, på sin side, brydde seg lite om dramaet, og markedet fortsatte å verdsette det som penger.

Det politiske spillet om gullet fortsatte imidlertid. Over tid reduserte Norges Bank gullbeholdningen. Ved utgangen av 2003 hadde den cirka 37 tonn.

I 2004 solgte den alt, unntatt sju barrer og et større antall mynter, som hadde vært med på gulltransporten til England ved krigsutbruddet. Inntektene, om lag 3 milliarder kroner, investerte Norges Bank i amerikanske dollar og andre valutaer.

Sentralbankens offisielle forklaring på gullsalget, var at gull utgjorde kun 1 prosent av reservene, ikke spilte noen rolle som penger lenger, og at den historiske avkastningen på gull var lav. Den sa også at den ville forvalte valutareservene på en måte som var bedre tilpasset den moderne økonomien.

I dag ville gullet som Norges Bank solgte ha hatt en markedsverdi på 27 milliarder kroner, det vil si ni ganger mer enn det hadde i 2004.

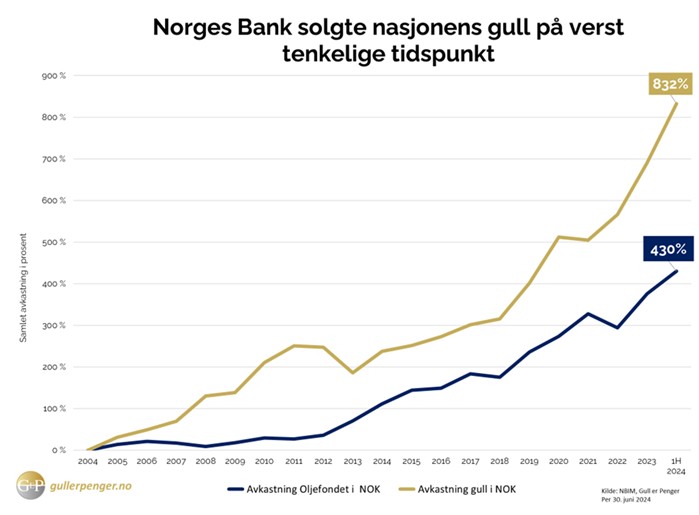

Prisutviklingen i gull er i denne perioden også dobbelt så stor som Oljefondets nominelle avkastning i norske kroner.

Fondet får lov til å investere i eiendom og verdipapirer, men ikke i gull. Det får heller ikke lov til å investere så mye som én krone innenfor Norges grenser.

Vi kan sammenligne fondets avkastning med gullprisen i perioden:

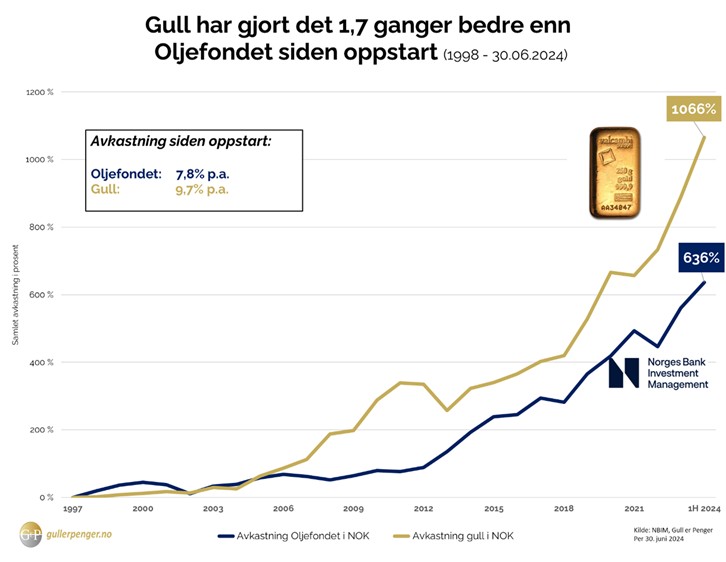

I norske kroner har fondet hatt en avkastning på 636 prosent siden 1998, mens prisen på gull har steget 1066 prosent. Den samlede prisstigningen på gull har dermed vært nesten 70 prosent høyere enn fondets avkastning, før vi tar hensyn til forvaltningskostnader og justerer for KPI.

Mens fondet som nevnt har hatt en gjennomsnittlig årlig avkastning på 7,8 prosent, har gullprisen hatt en gjennomsnittlig årlig prisstigning på 9,7 prosent.

Fondets avkastning har slått utviklingen i gullprisen i 14 av 26 år.

Likevel er den gjennomsnittlige årlige prisstigningen på gull vesentlig høyere – faktisk nesten to prosentpoeng høyere.

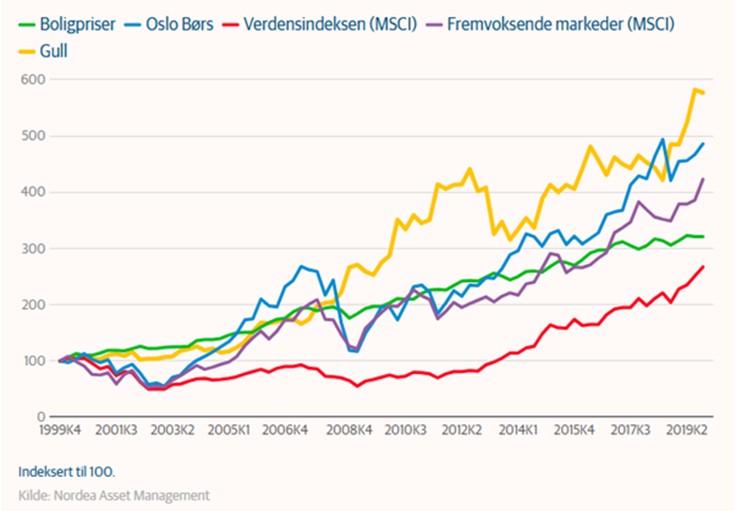

Gull har også slått investeringer i norske boliger, norske aksjer, internasjonale aksjer, og aksjer i såkalte fremvoksende markeder.

Kort sagt har gull slått alle de andre aktivaklassene når vi ser på perioden fra 1998 og frem til i dag. Dette reflekterer to ting: at gull holder seg stabilt i verdi over lengre tidsrom, og at den pengemengdeveksten som skyldes pengepolitikken verden over absorberes direkte av gullprisen.

Hvis vi måler fondets utvikling i måleenheten gull, i stedet for i kroner, ser vi at det har tapt 37 prosent siden 1998. Det utgjør et tap på 6.090 milliarder kroner.

Differansen utgjør 3,3 ganger utgiftene som er lagt til grunn for årets statsbudsjett, og cirka 114 ganger de reviderte kostnadene med å bygge det nye regjeringskvartalet.

Oljefondet har vært et gigantisk tapssluk sammenlignet med tilnærmet risikofri sparing i gull.

Fondets aktive forvaltning har heller ikke gitt de resultatene vi bør forvente, når vi tar i betraktning den betydelige utgiften som fondet har til aktiv forvaltning av pensjonsmidlene våre.